個別原価計算とは?基本や総合原価計算との違い・計算方法・仕訳例を解説

著者:チームスピリット編集部

原価計算をする中で「個別原価計算とは何だろう」「総合原価計算との違いが分からない」という疑問を感じる方は多いのではないでしょうか。

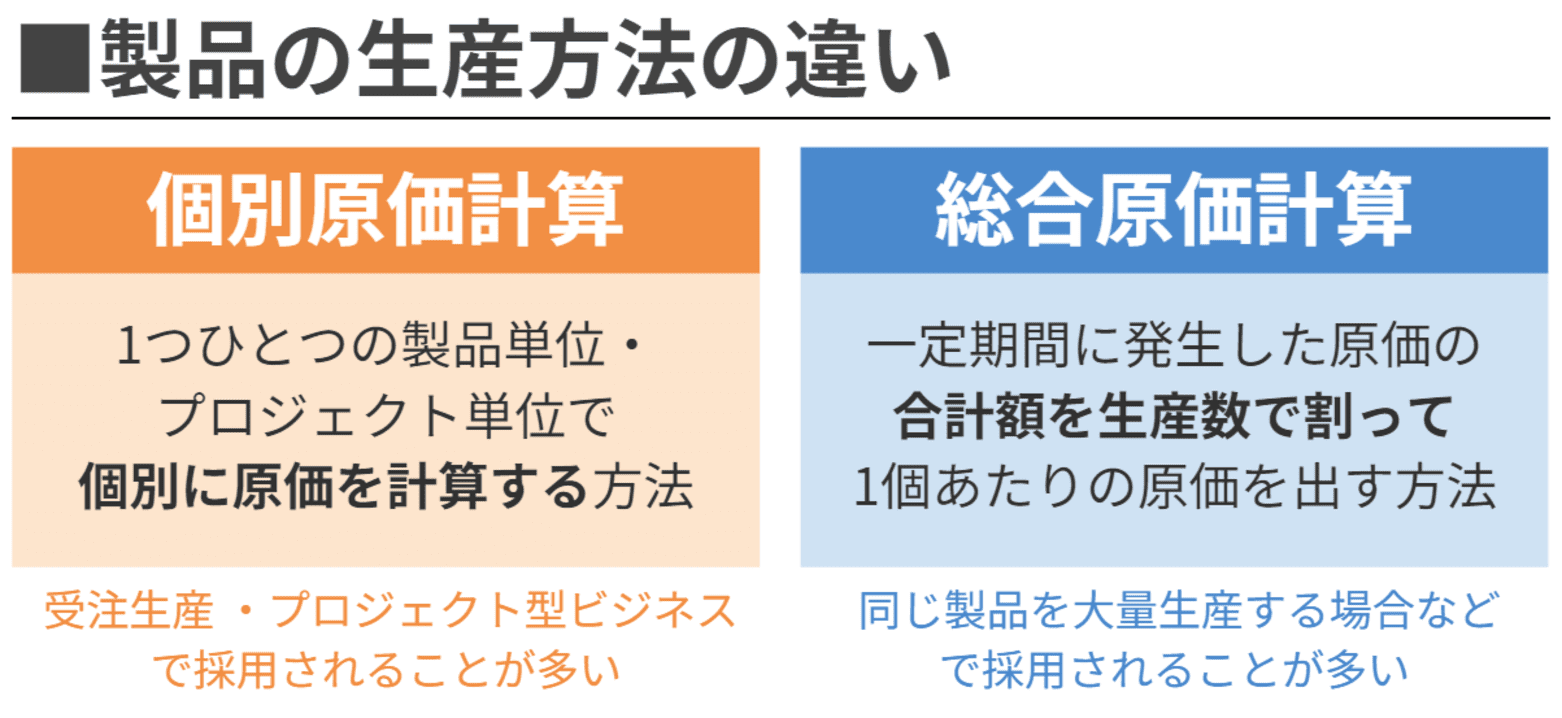

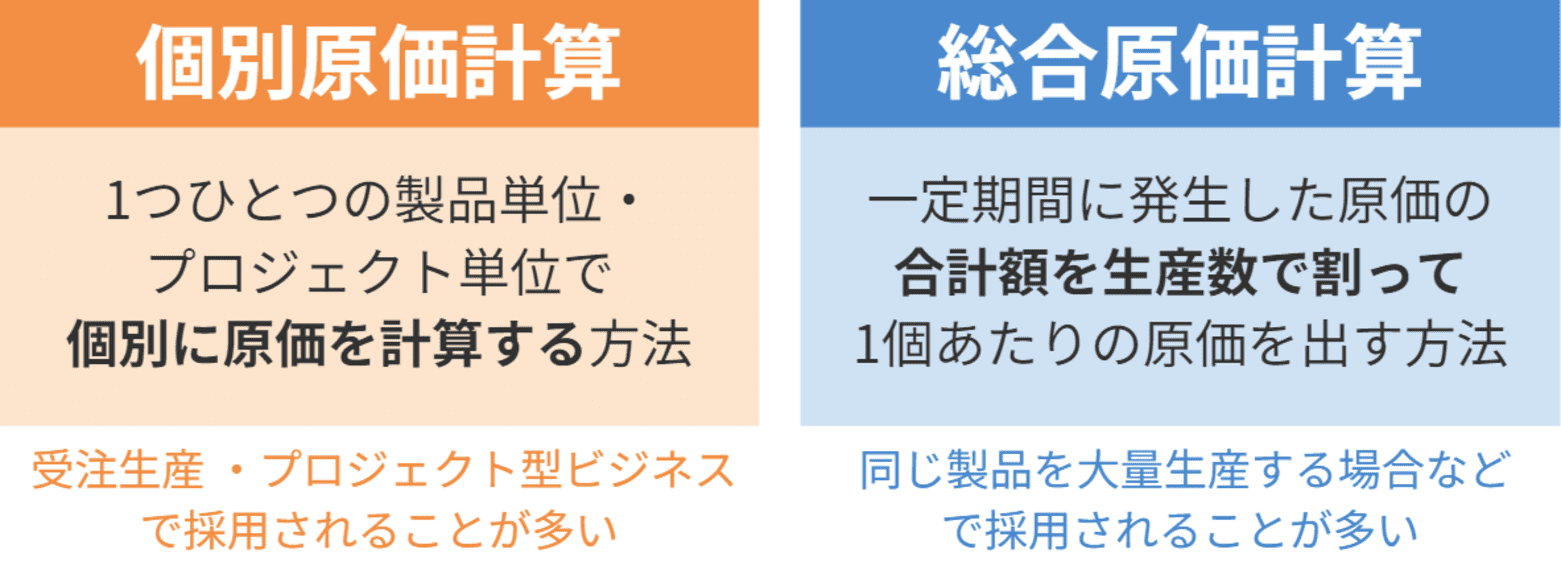

簡単にいうと、個別原価計算とは単価や仕様が違う製品を製造する際にかかった原価を「個別に算出する」方法です。一方で総合原価計算は、一定期間に発生した原価の合計額を生産数で割って1個あたりの原価を出す方法です。

受注生産を行う企業や広告代理店・制作会社のようなプロジェクト型ビジネスの場合、総合原価計算が行えないため、個別原価計算を用いた原価計算が必要となるのです。

個別原価計算は費用や利益を正しく算出するために必要ですが、その計算方法は非常に煩雑です。

本記事では、原価計算の中でも個別原価計算に焦点を当て、そのメリット・デメリットや総合原価計算との違い、計算方法を図解を交えて解説します。個別原価計算を正しく効率的に実施したい方は参考にしてください。

【適切なアプローチでプロジェクトの利益率が上がるコスト管理の方法!】

- 従業員や案件の増加により、どの社員がどのプロジェクトにどれくらいの時間をかけたのか把握するのが困難

- 赤字がでてしまっており現状を打破したいが、どうすれば良いのかわからない

- IPOを目指しているが正確な利益の算出はおろか、コンプライアンス遵守もままならない働き方に苦しんでいる

プロジェクト型ビジネスでは原価を把握し適切なタイミングで状況に応じた打ち手をすることが大事です。

本資料では、実際に管理会計をしっかりしたことでプロジェクト時間の短縮と収益率を向上させた方法をおまとめしております。

プロジェクトの利益率を向上させたい方は是非ご一読くださいませ。

目次

個別原価計算とは

個別原価計算とは、個々のプロジェクトや製品ごとに原価を個別に計算する方法です。

オーダーメイドの製品を受注生産する場合や受託型ビジネスの場合、プロジェクト型ビジネスの場合には、それぞれの単価や仕様、原価が異なります。そのため、製品ごとやプロジェクトごとに製造原価を算出する必要があるのです。

個別原価計算は、そのようなサービスや製品を提供し、1回あたりの製造量が少ない業種に向いています。具体的には、次のような業種です。

- システム開発業

- 建設業

- コンサルティング業

- 公認会計士、司法書士、弁護士などの士業

- Web制作業

- 印刷業

- 広告業

- イベント業

詳しくは後述しますが、このような企業では、財務諸表の作成や税金の算出を正しく行うため、またプロジェクトによる利益を確保するために、個別原価計算を行います。

なお、そもそも原価計算についての基礎的な理解を深めたい方は、以下の記事も参考にしてください。

【図解】個別原価計算と総合原価計算の違い

個別原価計算を理解するためには、総合原価計算との違いをしっかり理解しておく必要があります。

総合原価計算は、一定期間に発生した製造原価の合計額を生産数で割って1個あたりの製造原価を出す方法です。商品を一括して大量に生産する業種向けの計算方法と言えるでしょう。

個別原価計算と総合原価計算の違いをさらに詳しく見ると、「適した生産形態」や「計算方法」「直接費と間接費を区別するか」という点が異なります。

|

個別原価計算 |

総合原価計算 |

|

|---|---|---|

|

適した生産形態 |

仕様の違う製品を受注生産する形態 |

同じ仕様の製品を大量生産する形態 |

|

計算方法 |

案件や製品単位で個別に計算 |

同じ仕様の製品をまとめて計算 |

|

直接費と間接費への分類 |

分類する |

分類しない |

違い1.適した生産形態

個別原価計算と総合原価計算の大きな違いは、生産形態です。

個別原価計算は、前述の通り個々のプロジェクトや製品ごとに原価を計算します。仕様の違う製品を受注生産する企業や、クライアントの要望に応じたサービスを提供する業種に向いています。

一方、総合原価計算は、複数の製品の原価をまとめて計算する方法です。従って、同じ仕様の製品を一括大量生産する業種に向いています。例えば洋服や食料品などの大量生産を行うケースを考えるとイメージしやすいでしょう。

違い2.計算方法

個別原価計算と総合原価計算は、計算方法にも違いがあります。

個別原価計算は、案件単位もしくは製品単位で原価を計算する方法です。例えば1つの制作物を納品するまでにかかった原価や、1つのプロジェクト完了までにかかった原価などを計算します。

一方で総合原価計算では、複数製品の原価をまとめて計算した後に生産数で割って、製品1個あたりの単価を算出します。

違い3.直接費と間接費への分類

個別原価計算と総合原価計算は、製造原価を直接費と間接費に分類するかどうかという点も異なります。

|

直接費 |

・製品製造やプロジェクト開発・販売そのものに関わる費用 ・1つの製品やプロジェクトに紐づいている |

|---|---|

|

間接費 |

・製品製造やプロジェクト開発・販売に直接は関わらないが、間接的に必要となる費用 ・複数の製品やプロジェクトにまたがって発生することがある |

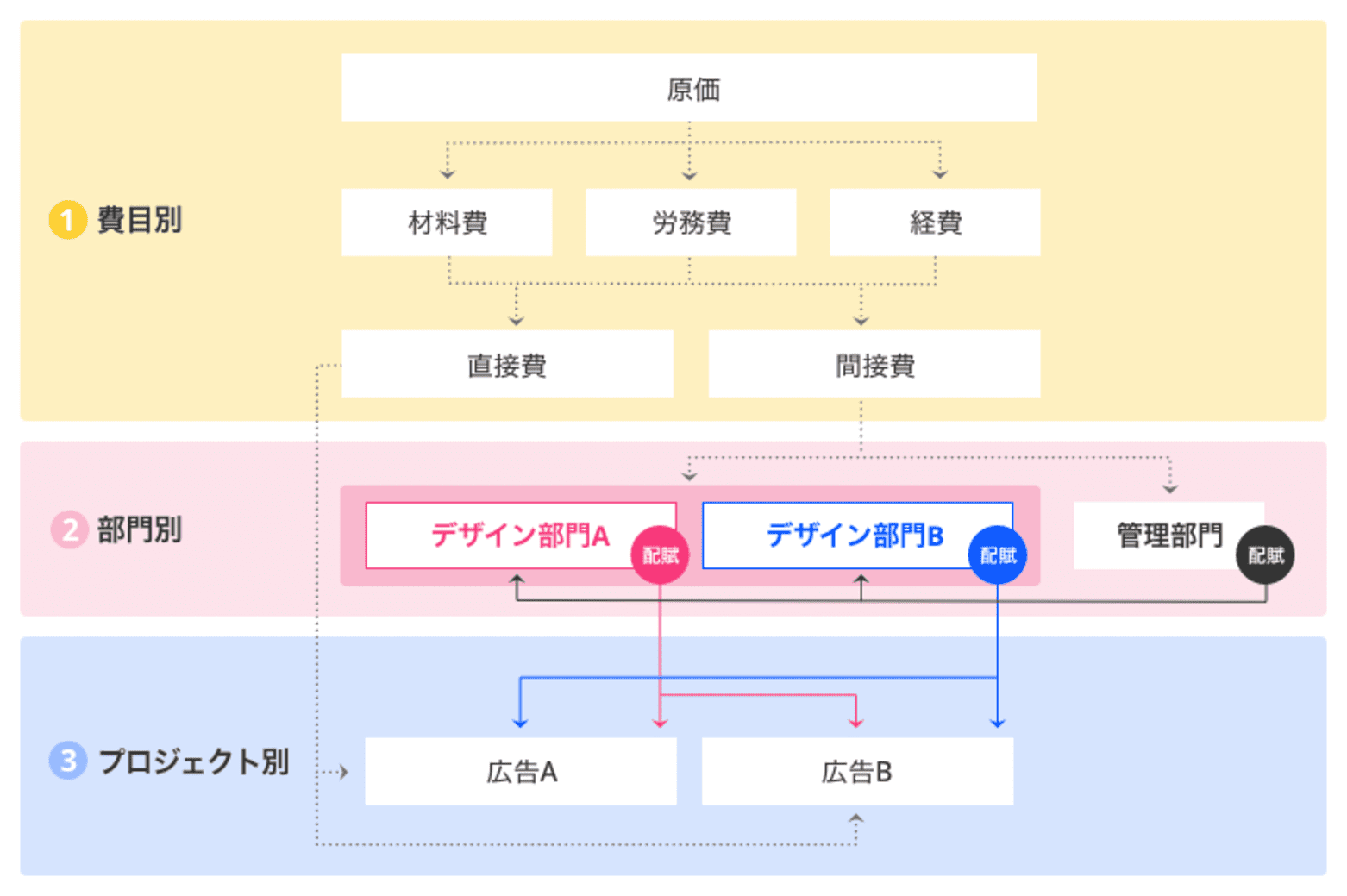

個別原価計算では、製造原価を直接費と間接費に分類します。間接的に製造に使った間接費は、後ほど各製品やプロジェクトに配賦(はいふ)します。

▼配賦のイメージ

従って、個別原価計算を採用すると、製品にかかった各種費用を製品やプロジェクトごとに細かく把握することが可能です。

一方総合原価計算では、費用を直接材料費と加工費として分類するため、直接費と間接費の分類は必須ではありません。

個別原価計算の目的・メリット

個別原価計算を行う目的・メリットとしては、納品物やプロジェクトごとの原価を正しく把握できるという点が最も大きな点です。

正確な原価を把握できると、さらに、以下のようなメリットがあります。

- 財務諸表の作成を正しく行える

- 税金の算出を正しく行える

- 適切なタイミングで打ち手を講じることができる

- プロジェクトの赤字化を防げる

- プロジェクトごとに利益を予測しやすくなる

- 正確な見積り作成に活かせる

まずは大前提として、個別原価計算を正しく行うことで、企業の義務となっている「財務諸表の作成」と「税金の算出」が正確にできるようになります。

またそれだけではなく、プロジェクトの赤字化を防いだり、利益率を改善するためにも、個別原価計算が重要です。

「誰が、どのプロジェクトに、どれくらいの時間を使い、どの程度の進捗なのか」をリアルタイムで可視化できれば、過去実績と照らし合わせて問題がないかどうかを判断できます。「このままでは赤字になってしまう」という状態を察知し、対策を打てるのです。

さらに、過去に類似のプロジェクトでかかった原価が正しく算出されていれば、それをもとに見積もりや人員配置を最適化し、目標の利益率を達成できるようコントロールしやすくなります。

このような理由から、受注生産を行う企業やプロジェクト型ビジネスを展開する企業では、個別原価計算が重要視されています。

個別原価計算のデメリット

一方、個別原価計算のデメリットは、製品ごとに原価を集計するため計算に時間と手間がかかることです。そのため個別原価計算を手作業で行う場合、正確に計算することが難しくなりがちです。

例えば制作会社や広告代理店などのプロジェクト型ビジネスでは、従業員の労務費が原価の大部分を占めます。工数管理を適切に行わなければ、各プロジェクトや案件での労務費を把握できず、正確な原価を算出できないのです。

そのため、自社に最適な工数管理システムを導入し、日ごろからプロジェクトの工数を正確に記録しておく必要があります。

なお、製造業では通常は「総合原価計算」の方を採用します。個別原価計算が行われるのは、受注生産かつ「製造指図書(せいぞうさしずしょ)」ごとに製造する場合です。

見込生産型企業(受注生産の逆で、一定量の製品を先に作っておく形態)では実施できませんので覚えておきましょう。

※製造指図書は製品の製造を指図するための書類で、製品の受注時に発行されます。

プロジェクト原価の把握には「適切な個別原価計算」が重要

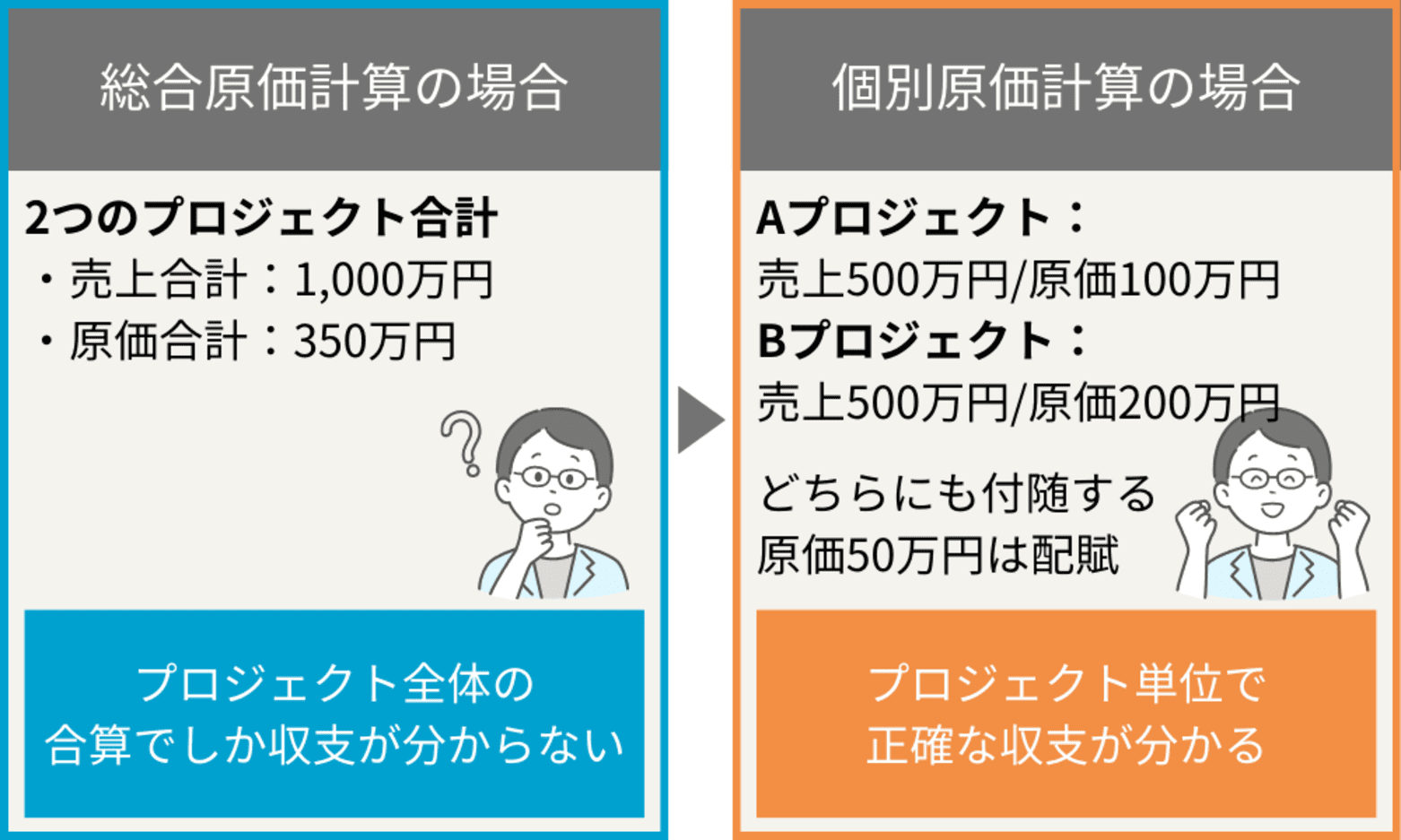

プロジェクト型ビジネスで原価を正確に把握するためには、「総合原価計算」ではなく「個別原価計算」の方で原価を適切に計算する必要があります。

もしも総合原価計算のように一括で原価計算してしまうと、プロジェクトごとの正確な会計処理ができなくなるだけでなく、プロジェクトごとの収益性も把握できないからです。

例えば、同じ月に、売上500万円のAプロジェクトと、同じく売上500万円のBプロジェクトが2つ走っていたとします。Aプロジェクトの原価が100万円、Bプロジェクトの原価が200万円、どちらにも付随する原価が50万円だったと仮定します。

プロジェクトごとの原価を管理できていない(=総合原価計算)と、今月は売上1,000万円に対して原価が350万円かかったことしか分かりません。

しかし、しっかりと個別原価管理ができていれば、プロジェクトごとの正確な収支がわかりますし、Aプロジェクトの原価が抑えられており収益性が高いことも分かります。

このように、個別原価管理を行うことで、財務会計においても管理会計上においても正確な原価を把握できます。

個別原価計算のやり方(プロジェクトの場合)

※引用:個別原価計算の基本。総合原価計算との違いもわかりやすく解説|ZAC BLOG

ここからは、プロジェクト型ビジネスにおける個別原価計算のやり方を解説します。大まかな流れは、次のとおりです。

- ステップ1:標準原価や配賦(はいふ)基準を決めておく

- ステップ2:費目別に原価を集計する

- ステップ3:部門共通費や部門個別費を部門ごとに振り分ける

- ステップ4:プロジェクト別に原価を振り分ける

ステップ1:標準原価や配賦(はいふ)基準を決めておく

プロジェクトごとの個別原価計算を適切に行うために、

(1)標準原価の設定

(2)配賦(はいふ)率の設定

(3)正しく労務費を把握するための準備

を行っておきましょう。

標準原価とは、事前に定める「目標とすべき原価(予算)」のことです。プロジェクト型ビジネスにおいては、そのプロジェクトにかかわる従業員の労務費を事前に見積もることで標準原価を出します。

全プロジェクトにまたがる費用(例えば電気代やシステム費用など)を、プロジェクトごとにどう配賦(はいふ)するかも決めておきましょう。配賦率は、稼働割合や人数比など、配賦対象となる費用の性質や社内の状況に応じて適切な割合を決定しましょう。

また、正しく労務費を把握するための準備として、工数管理システムなどを使って従業員に日々正確なデータを入力してもらうことが大切です。

ステップ2:費目別に原価計算を行う

プロジェクト型ビジネスにおける原価は、「労務費」「外注費」「経費」の費目に分けられます。

|

労務費 |

従業員の人件費など |

|---|---|

|

外注費 |

外部に依頼した人件費など |

|

経費 |

システム費用 |

さらに、それらの費目をプロジェクトに直接紐づく「直接費」と、間接的に紐づく「間接費」に分けて、費目ごとに集計します。

ステップ3:部門共通費や部門個別費を振り分ける

原価のうち、「部門共通費」や「部門個別費」を、部門ごとやプロジェクトごとに振り分けます。

「部門共通費」とは、テナント賃料や水道光熱費など複数の部門に共通的にまたがる費用です。ステップ1で設定した配賦率に従ってプロジェクトごとに振り分けましょう。

「部門個別費」は、どの部門に紐づくか分かる費用のことです。これもプロジェクトごとに配賦します。

部門ごとの配賦率、プロジェクトごとの配賦率をあらかじめルール化しておくことが重要となります。

ステップ4:プロジェクトごとの原価を算出する

プロジェクトごとに配賦した間接費と、ステップ2で集計した直接費を足し合わせることで、プロジェクトごとの原価を算出できます。

※参考:個別原価計算の基本。総合原価計算との違いもわかりやすく解説|ZAC BLOG

個別原価計算のやり方(製品の場合)

次に、製品の場合の個別原価計算のやり方を見ていきましょう。個別原価計算の大まかな流れは、次のとおりです。

- 費目別計算を行い、経費を製品や部門に振り分ける

- 製品と仕掛品に振り分ける仕訳をする

具体的なやり方を、仕訳とともに解説します。

※あくまで一例です。事業内容や状況によって異なるケースもあります。

①費目別計算を行い、経費を製品や部門に振り分ける

原価計算では、最初に費目別計算を行い、経費を製品や部門に振り分けていきます。費目別計算のベースとなるのは、製造指図書です。製造指図書とは、製品の製造を各部門に指図する書類を指します。製品の種類や着手日、納期などが記載されています。

費目別計算では、製造指図書に従って製品を製造したときに要した諸経費(外注費用・労務費・経費)を原価計算表に記入し、各部門における費用を計算します。その際、諸経費を直接費と間接費に分類するところまで行いましょう。

▼原価計算表(※あくまで一例です)

|

A部門 |

B部門 |

|

|---|---|---|

|

外注費用 |

||

|

直接労務費 |

||

|

直接経費 |

||

|

間接労務費 |

||

|

間接経費 |

||

|

製造原価(合計) |

製造部門が複数ある場合は部門別計算が必要

製品の製造部門が複数ある場合は部門別原価計算が必要となります。例えば、ホームページを作成するときに、ライティング部門、デザイン部門があるような場合です。

部門ごとに工程を分けており、部門別に計算が必要な場合を「部門別個別原価計算」と呼びます。製品に直接費を配賦でき、部門別計算が不要な場合は「単純個別原価計算」です。

部門別計算では、①で部門ごとに振り分けた諸費用を製造部門と補助部門に分類し、さらに各部門内で部門個別費と部門共通費に分類します。流れは次のとおりです。

1次集計:部門個別費を各部門に直接賦課、共通費は一定基準で配賦する

2次集計:補助部門費を製造部門に配賦

3次集計:製造間接費を配賦

②製品と仕掛品に振り分ける仕訳をする

次に、製造原価を製品と仕掛品に振り分ける仕訳をします。

製品は、一会計期間内に完成するとは限りません。複数の会計期間をまたぐ可能性もあります。当期中に製品が完成した場合と未完成の場合では、振替先が異なります。

未完成の製品にかかった費用は「仕掛品」に振り替え

当期中に製品が完成しなかった場合、当該製品にかかった費用は「仕掛品(しかかりひん)」勘定に振り替えます。

仕掛品とは製造途中の製品を指す勘定科目です。製造途中の製品がある場合は、仕掛品勘定の借方(左側)に、かかった費用を記載しましょう。貸方(右側)には、①で仕訳した各費用を記入します。

|

借方 |

貸方 |

|---|---|

|

仕掛品 100,000 |

外注費用 60,000 |

完成した製品にかかった費用は「製品」に振り替え

会計期間内に製品が完成した場合は、製品勘定に振り替えます。

|

借方 |

貸方 |

|---|---|

|

製品 100,000 |

外注費用 60,000 |

仕掛品のうち当期中に完成した分があれば、こちらも製品勘定に振り替えが必要です。製品が完成したことで仕掛品ではなくなるので、借方に製品、貸方に仕掛品の仕訳をしましょう。

|

借方 |

貸方 |

|---|---|

|

製品 100,000 |

仕掛品 100,000 |

製造した製品に不良があった場合

製造した製品に不良があった場合、不良品を除かなければなりません。会計上は不良品を「仕損品(しそんじひん)」と呼びます。仕損品を補修したかどうかで、不良品を取り除く仕訳のやり方が変わります。

製品を補修した場合(製品が使える場合)

製品を補修した場合(使える場合)は、補修のために使用された材料費や労務費などの費用を「仕損費(しそんじひ)」に振り替えます。

|

借方 |

貸方 |

|---|---|

|

仕損費 30,000 |

材料費 10,000 |

仕損費は、直接費とするかどうかによって仕訳のやり方が変わります。直接費とする場合は、該当製品の製造原価に賦課するため、再び仕掛品勘定に振り替えます。

|

借方 |

貸方 |

|---|---|

|

仕掛品 30,000 |

仕損費 30,000 |

ここで、「結局仕掛品にするのであれば、仕損費に振り替える仕訳はいらないのでは?」と思われた方もいらっしゃるでしょう。しかし、この仕訳は無駄ではありません。一度仕損費勘定に振り替えることで、製品の補修のために材料費と労務費を使い、その分を仕掛品に上乗せしたことが記録に残るからです。

仕損費を間接費にする場合は、仕損費を製造間接費に振り替え、複数の製品に配賦します。

|

借方 |

貸方 |

|---|---|

|

製造間接費 30,000 |

仕損費 30,000 |

製品(仕掛品)が使えない場合

製品(仕掛品)が使えない場合は、製品製造費用を「仕損品」に振り替えます。

|

借方 |

貸方 |

|---|---|

|

仕損品 30,000 |

仕掛品 30,000 |

プロジェクト型ビジネスで個別原価計算を行うには、工数管理が重要

工数とは、制作物を完成させたり、プロジェクトを完了させたりするために必要な作業量です。「人日(にんにち)」「人月(にんげつ)」といった1単位当たりの作業量と従業員の稼働単価を掛け合わせることで、原価の基礎となる労務費の算出ができます。

さらに、プロジェクトごとに、どの作業にどのくらい時間がかかったのか=工数実績を管理することで、労務費を正確に計上でき、個別原価計算を正確に行えるようになります。そのためプロジェクト型ビジネスで個別原価計算を行うには、工数管理が重要です。

例えば、過去にあるプロジェクトを完成させるために、日給20,000円の従業員3人がかりで、1週間かかったとします。するとそのプロジェクトの原価は労務費だけでも20,000円×3人×7日間で、420,000円かかることがわかります。

そのため、プロジェクトを受注する際は420,000円以上を見積もらなければ利益が出ない計算になります。またプロジェクトの途中で7日以上かかることが予想されるのであれば、何らかの対策を取らなければプロジェクトが赤字になってしまう可能性が高いと判断できるでしょう。

個別原価計算を正確に行うには、システムの活用がおすすめ

個別原価計算は、前述のとおり少々煩雑な方法です。多くの企業では会計期間が1カ月であることから、原価計算を担当する人材を確保する必要があります。さらに、一連の仕訳や計算を人の手だけで行うと、ミスも起こりがちです。

ミスなく効率的に個別原価計算を行うには、システムを導入することがおすすめです。原価計算だけでなく原価管理も簡単にできるようになります。システムで担えるのは、具体的には以下のような機能です。

|

原価計算 |

原価管理 |

その他の機能 |

|---|---|---|

|

|

|

※製品によって異なる場合があるので、自社の課題や目的に応じて最適なシステムを選ぶ必要があります。

例えば「チムスピ工数」は、労務費の算出に必要な工数管理を行えるシステムです。オプションとしてプロジェクト原価管理機能があります。このシステムでは、各従業員が登録した作業時間と単価をベースにリアルタイムに原価を算出でき、標準原価と実際原価の差異分析も行えます。

また、個別原価計算のために必要な各プロジェクトの工数を正確に取得することも可能です。

例えば従業員が毎日の工数入力を習慣化できるUIが採用されていたり、勤怠と工数が確実に整合するような機能や仕組みが取り入れられていたりします。

そのためプロジェクト型ビジネスにおいて、原価を正確に把握したい、そして財務会計や管理会計に活かしていきたいという企業から支持されています。

まとめ|個別原価計算では納品物やプロジェクトごとの原価を計算する

個別原価計算では、個々のプロジェクトや製品ごとの原価を計算します。原価を正確に算出し、プロジェクトや製品ごとの利益や損失を把握できることがメリットとなります。

以下のような企業は、個別原価計算を取り入れてみましょう

- システム開発業

- 建設業

- コンサルティング業

- 公認会計士、司法書士、弁護士などの士業

- Web制作業

- 印刷業

- 広告業

- イベント業

個別原価計算を正確に行うためには、事業内容や現在の課題などに応じた原価計算システムを導入することがおすすめです。

システム開発業・IT業などプロジェクト型ビジネス企業に最適!

勤怠と工数の管理が一つになったシステムをお探しの方へ

- 勤怠管理と工数管理がバラバラで、労務費の集計に手間がかかっている

- IPOを見据え、残業や有給消化の把握など適切な労務管理が求められている

- 工数超過に気付けず、赤字プロジェクトが発生している

- 業務内容を可視化して生産性の向上を図りたい

このようなお悩みをお持ちでしたら、勤怠と工数を1つのシステムにまとめて、高度な労務管理と正確な個別原価管理を実現できる「チムスピ勤怠」がおすすめです。

解決できる課題や運用イメージなどを具体的にまとめた導入事例集をご用意しました。ぜひ一度ダウンロードし、他社との比較検討にお役立てください。

チムスピ勤怠の導入事例集を無料ダウンロードする関連する記事